Что такое дефолт

Простыми словами, дефолт (англ. default – «неуплата») – это отказ некоего субъекта выплачивать кредиторам долги.

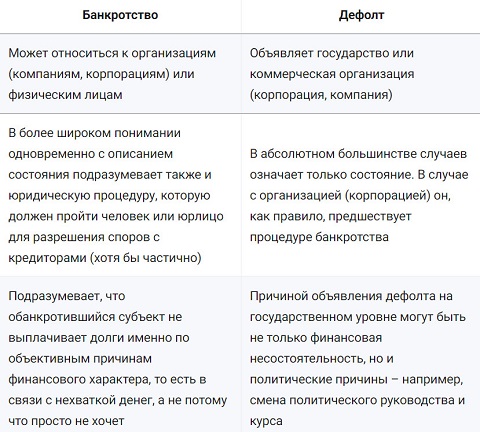

Понятие очень близко по своей сути к банкротству. Однако области применения двух терминов немного не совпадают. И тот, и другой применяют для описания положения должника, который отказывается возвращать заемные деньги.

Вместе с тем есть и различия.

?

?

На уровне страны вероятность дефолта определяется способностью государственных финансовых институтов обслуживать госдолг. В основном он заключен в специальных ценных бумагах – государственных облигациях.

Госдолг состоит из обязательств перед:

внешними кредиторами (другими странами, международными фондами, иностранными корпорациями);

внутренними кредиторами (отечественные банки, фонды, инвесторы и простые граждане страны), в том числе по выплате пенсий и соцпособий.

Российский госдолг заключен в облигациях федерального займа (ОФЗ). В настоящее время инвестирование в ОФЗ считается одним из самых надежных способов приумножения накоплений. Он более прибыльный, чем банковский вклад, и позволит обогнать

инфляцию на 2-3%.

На уровне страны вероятность дефолта определяется способностью государственных финансовых институтов обслуживать госдолг. В основном он заключен в специальных ценных бумагах – государственных облигациях.

Дефолт в России в 1998 году

В сознании большинства россиян, рожденных в прошлом тысячелетии, дефолт ассоциируется в первую очередь с разрушительным финансовым кризисом в августе 1998 года. Тогда правительство молодого государства не справилось с управлением экономикой переходного периода. Неграмотное финансовое планирование привело к катастрофически быстрому росту госдолга страны. Масла в огонь подлили падение цен на углеводороды и нарастающий кризис в странах Восточной Азии.

Реальный сектор экономики находился в упадке, налоговая система буксовала, поэтому поступления в государственную казну были мизерными.

Фактически денежно-кредитная политика России представляла собой финансовую пирамиду – долги по более ранним обязательствам погашались за счет новых займов. При этом на негативных ожиданиях внешние кредиторы еще сильнее повышали процентные ставки по новым кредитам.

В конце лета 1998 года, когда большая часть руководства страны находилась в отпусках, ситуация вышла из-под контроля и начала стремительно развиваться.

Ключевая ставка Центробанка подскочила до 42%, что сделало невозможным развитие экономики – стоимость любых кредитов в банках стала неподъемной.

Доходность ГКО (государственных краткосрочных облигаций) приблизилась к 100% – а это верный признак предстоящего финансового краха. К примеру, в США инвесторы начинают паниковать при приближении доходности 10-летних трежерис (аналог российских длинных ОФЗ) всего лишь к 2%.

Правительство приняло неверное решение (к такому выводу позднее пришла специальная комиссия по расследованию причин кризиса) всеми силами поддерживать стабильный курс рубля, потратив на это значительную часть финансовых резервов. Однако уже через месяц рубль вырвался за пределы установленного валютного коридора и пустился «в свободное плавание». За 3 месяца доллар подорожал в 2,5 раза.

Предприятия и компании, которые были жестко завязаны на импорт, начали массово банкротиться.

Доходы населения резко упали, зарплаты стали задерживать. Сильно пострадали работники бюджетной сферы (учителя, врачи и т. п.).

Как видим, дефолт в России стал результатом глубокого системного кризиса: одни обстоятельства по принципу домино запускали другие, которые в свою очередь инициировали третьи, одновременно усугубляя те, что возникли раньше.

Благодаря проведенной работе над ошибками и высоким ценам на углеводороды уже к 2000 году Россия в значительной степени восстановила экономику, а в 2002 году окончательно преодолела последствия кризиса.

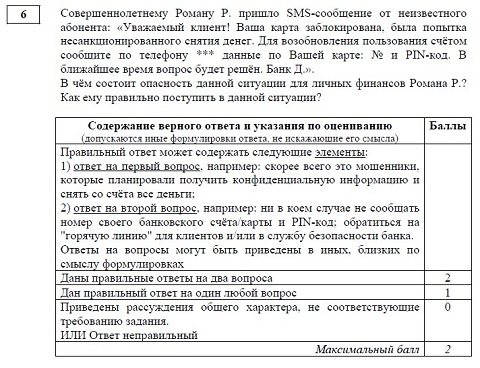

Информация